证券从业考试章节解析:金融期货合约与金融期货市场

作者:泽稷小编 发布时间:2019-04-28 13:25

为了帮助大家更好的备考证券从业资格考试,泽稷教育小编整理了证券从业资格考试:《金融市场基础知识》金融期货合约与金融期货市场(第七章第二节)的考点,一起来看看吧

考点解读

(一)金融期货的定义和特征

1.金融期货是期货交易的一种

期货交易是指交易双方在集中的交易所市场以公开竞价方式所进行的标准化期货合约的交易。而期货合约则是由交易双方订立的、约定在未来某日期按成交时约定的价格交割一定数量的某种商品的标准化协议。金融期货合约的基础工具是各种金融工具(或金融变量),如外汇、债券、股票、股价指数等。换言之,金融期货是以金融工具(或金融变量)为基础工具的期货交易。

2.金融期货的特征

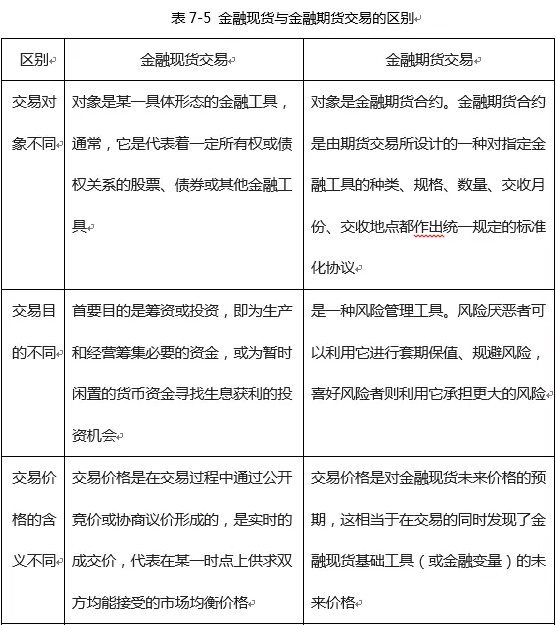

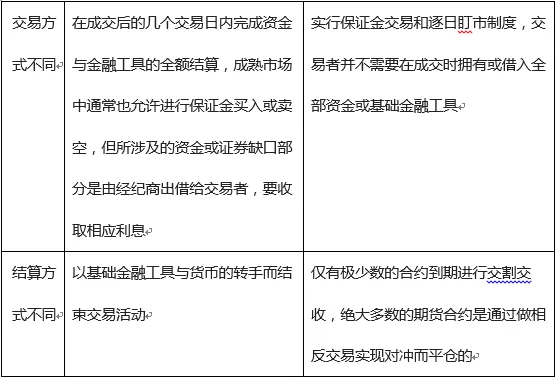

3.金融期货交易与普通远期交易的区别

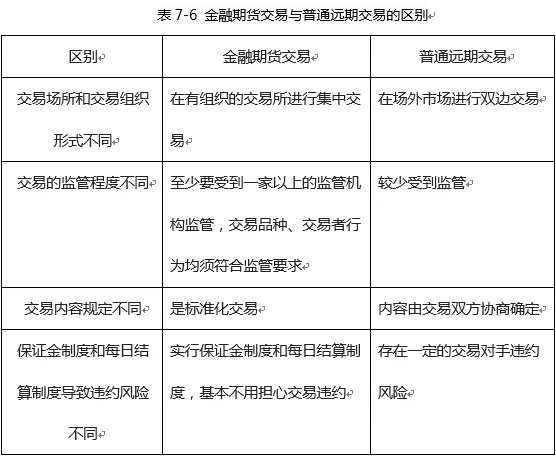

(二)金融期货的主要交易制度

(三)金融期货的种类

按基础工具划分,金融期货主要有三种类型:外汇期货、利率期货、股权类期货。另外,芝加哥期货交易所(简称CBOT)还开设有互换的期货,芝加哥商业交易所(简称CME)开设有消费者物价指数期货(该交易所将其归类为利率期货)和房地产价格指数期货。

1.外汇期货

外汇期货又被称为货币期货,是以外汇为基础工具的期货合约,是金融期货中最先产生的品种,主要用于规避外汇风险。

2.利率期货

利率期货是继外汇期货之后产生的又一个金融期货类别,其基础资产是一定数量的与利率相关的某种金融工具,主要是各类固定收益金融工具。利率期货主要是为了规避利率风险而产生的。固定利率有价证券的价格受到现行利率和预期利率的影响,价格变化与利率变化一般呈反向关系。利率期货品种主要包括:

(1)债券期货。以国债期货为主的债券期货是各主要交易所最重要的利率期货品种。

(2)主要参考利率期货。

3.股权类期货

(1)股票价格指数期货

股票价格指数期货是以股票价格指数为基础变量的期货交易,是为适应人们控制股市风险,尤其是系统性风险的需要而产生的。股票价格指数期货的交易单位等于基础指数的数值与交易所规定的每点价值之乘积,采用现金结算。

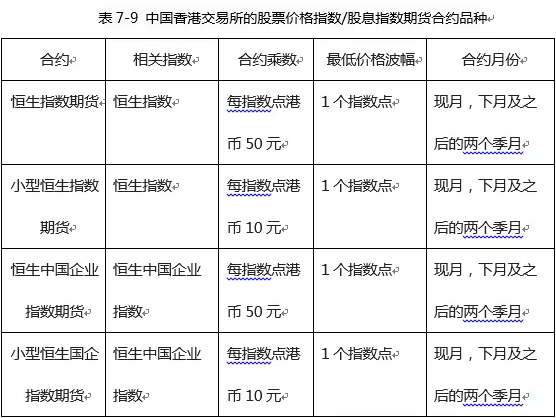

1982年,美国堪萨斯期货交易所(简称KCBT)首先推出价值线指数期货,此后全球股票价格指数期货品种不断涌现,几乎覆盖了所有的基准指数。其中比较重要的有:芝加哥商业交易所的标准普尔股票价格指数期货系列、纽约期货交易所的纽约证券交易所综合指数期货系列、芝加哥期货交易所的道?琼斯指数期货系列、伦敦国际金融期权期货交易的富时100种股票价格指数期货系列、新加坡期货交易所的日经225指数期货、中国香港交易所的恒生指数期货,中国台湾证券交易所的台湾股票指数期货等。

新加坡交易所(简称SGX)于2006年9月5日推出以新华富时50指数为基础变量的全球首个中国A股指数期货。

(2)单只股票期货

单只股票期货是以单只股票作为基础工具的期货,买卖双方约定,以约定的价格在合约到期日买卖规定数量的股票。

(3)股票组合的期货

股票组合的期货是金融期货中最新的一类,是以标准化的股票组合为基础资产的金融期货。

(四)中国金融期货交易所与期货合约

1.中国金融期货交易所

中国金融期货交易所于2006年9月8日在上海成立,是经国务院同意、中国证监会批准,由上海期货交易所、郑州商品交易所、大连商品交易所、上海证券交易所和深圳证券交易所共同发起设立的中国首家公司制交易所,注册资本为5亿元人民币。中国金融期货交易所实行会员分级结算制度,会员分为结算会员和交易会员。结算会员按照业务范围分为交易结算会员、全面结算会员和特别结算会员。

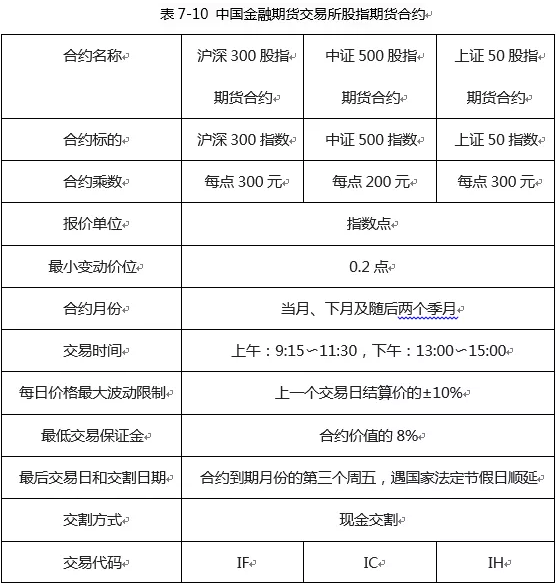

2010年1月12日,中国证监会批复同意中国金融期货交易所组织股票指数期货交易;2010年4月16日,首份合约沪深300股指期货合约正式上市交易。中国金融期货交易所于2013年9月6日推出5年期国债期货合约、2015年3月20日推出10年期国债期货合约、2015年4月16日推出中证500股指期货合约及上证50股指期货合约。

2.期货合约

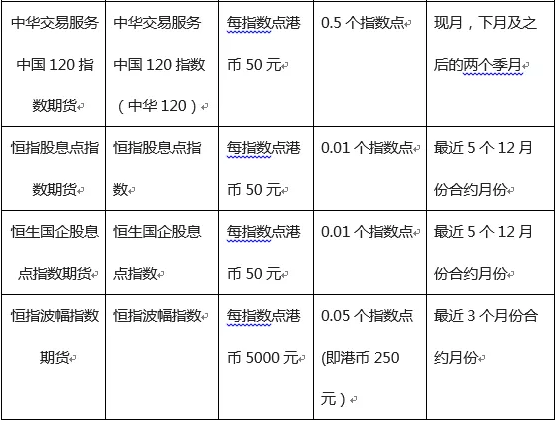

(1)中国金融期货交易所股指期货合约

①沪深300股指期货合约。中国金融期货交易所首个股票指数期货合约为沪深300股指期货合约。沪深300指数是由沪、深证券交易所于2005年4月8日联合发布的反映A股市场整体走势的指数。沪深300指数选择A股市场中规模大、流动性好的最具代表性的300只股票构成指数样本。选择沪深300指数作为中国金融期货交易所首个股票指数期货标的,主要考虑的因素有:

第一,沪深300指数市场覆盖率高,主要成分股权重比较分散,有利于防范指数操纵行为。

第二,沪深300指数成分股涵盖能源、原材料、工业、可选消费、主要消费、医药卫生、金融地产、信息技术、电信业务、公共事业10个一级行业,各行业公司流通市值覆盖率相对均衡,使得该指数能够较好地对抗行业的周期性波动。

第三,沪深300指数的编制吸收了国际市场成熟的指数编制理念,采用自由流通股本加权、分级靠档、样本调整缓冲区等先进技术,具有较强的市场代表性和较高的可投资性,有利于市场功能发挥和后续产品创新。

②中证500股指期货合约。由中证指数有限公司于2007年1月15日正式发布,是综合反映沪、深证券市场内小市值公司整体状况的指数。

③上证50股指期货合约。2004年1月2日正式发布,其成分股是上海证券市场规模大、流动性好的50只股票,综合反映了上海证券市场最具市场影响力的一批龙头企业的整体状况。上证50指数覆盖了上海A股市场45.35%的总市值和38.39%的自由流通市值。

(2)中国金融期货交易所国债期货合约

3.投资者适当性制度

为保护投资者合法权益,保障金融期货市场平稳、规范、健康运行,中国证监会、中国期货业协会、中国金融期货交易所分别制定了相关法规和规则,符合规定的投资者方能办理股指期货开户和相关交易。这些制度将投资者分为自然人投资者、一般单位客户和特殊单位客户,并分别对各类投资者从事股指期货交易所应具备的资产、资金、知识、经验、诚信等方面进行了规定。

4.交易规则

(1)交易编码。是客户、从事自营业务的交易会员进行期货交易的专用代码。投资者可以根据不同投资目的,分别申请套期保值、套利和投机用途的客户号。

(2)保证金。分为结算准备金和交易保证金。结算准备金是指未被合约占用的保证金;交易保证金是指已被合约占用的保证金。

(3)竞价交易。股指期货竞价交易采用集合竞价交易和连续竞价交易两种方式。集合竞价交易采用最大成交量原则确定成交价,即以此价格成交能够得到最大成交量。连续竞价交易按照价格优先、时间优先的原则撮合成交。以当前价格波动限制申报的指令,按照平仓优先、时间优先的原则撮合成交。

(4)结算价。指某一合约当日一定时间内成交价格按照成交量的加权平均价。结算价是进行当日未平仓合约盈亏结算和计算下一交易日交易价格限制的依据。

(5)最大波动限制。

(6)持仓限额制度。对于沪深300股指期货合约,进行投机交易的客户某一合约单边持仓限额为5000手;中证500、上证50合约均为1200手;某一股指期货合约结算后单边总持仓量超过10万手的,结算会员下一交易日该合约单边持仓量不得超过该合约单边总持仓量的25%。5年期、10年期国债期货合约上市首日起,持仓限额为2000手;交割月份之前的一个交易日起,持仓限额为600手;某一国债期货合约结算后单边总持仓量超过60万手的,结算会员下一交易日该合约单边持仓量不得超过该合约单边总持仓量的25%。

(7)大户报告制度。

(8)若干重要风险控制手段。交易所有权根据市场情况采取提高交易保证金标准、限制开仓、限制出仓、限期平仓、强行平仓、暂停交易、调整涨跌停板幅度、强制减仓或者其他风险控制措施。

(五)金融期货的基本功能

1.套期保值功能

套期保值是指企业为规避外汇风险、利率风险、商品价格风险、股票价格风险、信用风险等,指定一项或一项以上套期工具,使套期工具的公允价值或现金流量变动,预期抵消被套期项目全部或部分公允价值或现金流量变动。

2.价格发现功能

价格发现功能是指在一个公开、公平、高效、竞争的期货市场中,通过集中竞价形成期货价格的功能。期货价格具有预期性、连续性和权威性的特点,能够比较准确地反映出未来商品价格的变动趋势。

3.投机功能

与所有有价证券交易相同,期货市场上的投机者也会利用对未来期货价格走势的预期进行投机交易,预计价格上涨的投机者会建立期货多头,反之则建立空头。投机者的存在对维持市场流动性具有重大意义,当然,过度的投机必须受到限制。现货市场投机与期货市场投机的重要区别:

(1)目前我国股票市场实行T+1清算制度,而期货市场是T+0,可以进行日内投机;

(2)期货交易的保证金制度导致期货投机具有较高的杠杆率,盈亏相应放大,具有更高的风险性。

4.套利功能

期货套利是指利用同一合约在不同市场上可能存在的短暂价格差异进行买卖,赚取价差,被称为“跨市场套利”。对于股价指数等品种,还可以和成分股现货联系起来进行指数套利,当股指期货价格高于理论值时,做空股指期货,买入指数组合,被称为“正套”;反之,若股指期货价格低于理论值,则做多股指期货,做空指数组合,被称为“反套”。期货套利机制的存在对于提高金融市场的有效性具有重要意义。