基金从业考试章节解析:债券的估值方法

作者:泽稷小编 发布时间:2019-05-20 14:52

为了帮助大家更好的备考基金从业资格考试,泽稷教育小编整理了基金从业资格考试《基金基础知识》第三章第二节债券的估值方法的考点。一起来看看

考点精析

根据贴现现金流(DCF)估值法,任何资产的内在价值等于投资者对持有该资产预期的未来的现金流的现值。

1.零息债券估值法

(1)零息债券是一种以低于面值的贴现方式发行,不支付利息,到期按债券面值偿还的债券。债券发行价格与面值之间的差额就是投资者的利息收入。

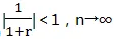

(2)由于面值是投资者未来唯一的现金流,所以零息债券的内在价值由以下公式决定:

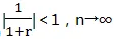

式中:V表示零息债券的内在价值;M表示面值;r表示年化市场利率;t表示债券到期时间,单位是年。

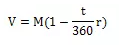

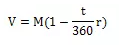

(3)由于多数零息债券期限小于一年,因此上述零息债券内在价值公式应简单调整为:

式中:V表示贴现债券的内在价值;M表示面值;r表示年化市场利率;t表示债券到期时间,单位是天。

2.固定利率债券估值法

(1)固定利率债券是一种按照票面金额计算利息,票面上附有(也可不附有)作为定期支付利息凭证的期票的债券。

(2)投资者不仅可以在债券期满时收回本金(面值),而且可以定期获得固定的利息收入。所以,投资者未来的现金流包括了两部分——本金和利息。

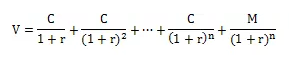

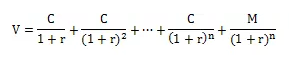

(3)固定利率债券内在价值公式如下:

式中:V表示固定利率债券的内在价值;C表示每期支付的利息;M表示面值;r表示市场利率;n表示债券到期时间。

3.统一公债估值法

(1)统一公债是一种没有到期日的特殊债券。

(2)最典型的是英格兰银行在18世纪发行的英国统一公债,英格兰银行保证对该公债的投资者永久地支付利息。直到如今,在伦敦的证券市场上仍然可以买卖这种公债。

(3)在现代企业中,优先股的股东可以无限期地获得固定股息,因此,也相当于一种统一公债。

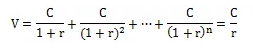

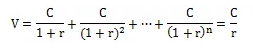

(4)统一公债的内在价值的计算公式如下:

上式中,r>0