证券从业考试章节解析:美国的金融市场

作者:泽稷小编 发布时间:2019-05-14 11:40

为了帮助大家更好的备考证券从业资格考试,泽稷教育小编整理了证券从业资格考试:《金融市场基础知识》美国的金融市场(第一章二节)的考点,一起来看看吧

考点解读

美国是当今世界第一大经济体,其金融业也居全球霸主地位。

(一)美国外汇市场

美元是当今世界最重要的可兑换货币,美国也因此成为仅次于英国的全球第二大外汇市场。和英国相似,美国外汇市场的主体部分也是由金融机构相互联系构成的无形市场,大型金融机构(主要是商业银行)不仅有很大的自营交易量,同时也担任做市商和交易中介。

(二)美国银行间资金市场与联邦基金利率

存款性金融机构受法定存款准备金政策限制,每日均需根据存款量调整应缴存的法定存款准备金,因此,调剂资金余缺成为存款性金融机构日常管理工作的重要部分,并由此产生了庞大的银行间短期资金市场。在美国,银行缴存的准备金存在联邦储备银行账户上,因此,准备金余缺的调剂就被称为联邦基金拆借,由此产生的银行同业拆借市场就被称为联邦基金市场,银行间无担保短期借贷利率被称为联邦基金利率。

(三)美国股票市场

美国拥有全球最发达的股票市场,根据世界银行统计数据,2016年美国国内上市公司总市值超过27万亿美元,占全球上市公司总市值的42%。近年来,随着证券业竞争加剧,证券公司的数量逐年减少,但营业场所的数量和证券从业人员数量基本保持稳定。

1.股票交易场所

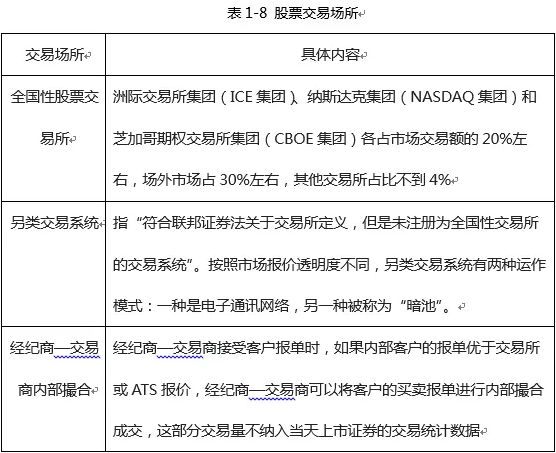

美国上市公司股票市场分三类,一是美国证监会注册的全国性证券交易所,二是美国证监会注册的另类交易系统(ATS),三是经纪商—交易商(Broker-Dealer)自身的内部转让系统。

2.纳斯达克集团

纳斯达克(NASDAQ),原意为全美证券交易商协会(NASD)自动报价系统,主要经营场外股票交易,1971年由NASD组建,是NASD的全资子公司。NASD于2007年改组成为美国金融业监管局(FINRA),是目前美国证券业的自律监管机构,但仍为私营企业。

目前,纳斯达克集团在美国经营三家全国性股票交易所,即纳斯达克股票市场(NASDAQ Stock Market)、纳斯达克波士顿交易所(NASDAQ BX)和纳斯达克费城交易所(NASDAQ PSX)。其中,纳斯达克股票市场是目前美国股票现货交易量最大的单体交易所,2016年成交量占全美股票现货成交量的14%。

3.纽约证券交易所

纽约证券交易所目前隶属美国洲际交易所集团。截至2017年末,洲际交易所集团旗下拥有6家期货交易所、4家股票交易所、2家期权交易所、5家场外交易市场和7家清算公司。

纽约证券交易所交易制度模式主要包括三个特征:

(1)指定做市商制度

①纽交所的做市商制度源于1875年,2008年之前,做市商在纽交所被称为专家。专家的责任是维护一个公平、竞争、有序和有效的股票交易市场,具体包括四项职能:

一是竞价的组织者;

二是经纪人职能;

三是稳定市场职能;

四是做市商职能。

②为顺应电子化交易的发展趋势,应对日益加剧的交易所竞争,2008年10月24日,纽交所对做市商制度进行了重大改革,将专家制度变革为指定做市商制度。与之前的专家制度相比,指定做市商(DMM)制度的变动主要是:

第一,取消了“优先看单权”;

第二,撤销了负面义务清单;

第三,将专家制下的“退让”原则修改成为“对等”原则。

③纽交所对DMM具有最低净流动资产要求:

第一,DMM应始终维持净流动资产(Net Liquid Assets)大于或等于以下两者中的较大者:(i)100万美元;(ii)对于DMM负责的每只股票,若交易金额每达到纽交所总交易金额的0.1%,则需12.5万美元。

第二,DMM来自超额净资本(Excess Net Capital)的净流动资产应始终大于或等于DMM最低净流动资产要求的40%。

④指定做市商对其负责的每一只股票均有一个市场深度指南(Depth Guidelines),即在一定深度下维持股票价格连续性,最小化暂时性的买卖不平衡带来的冲击。具体包括:

第一,维持股票双边报价,且显示的委托数量至少为100股。

第二,交易日内,DMM报出买卖一方报价为全国最优买卖报价(National Best Bid and

Offer,NBB0)的时间必须达到一定比例。

⑤指定做市商制度的动力来自两方面:

一是为做市股票提供流动性的行为可以获得交易所的回扣补贴,回扣补贴结合流动性提供的数量会递进式增大,因此,DMM有更多意愿将报价保持为全国最优报价;

二是自身的价差收入(股票越小、流动性越差,价差收入越高)。

(2)场内经纪商制度

截至2017年末,纽约证券交易所共有152家会员企业(包括85家电子交易会员、5家指定做市商和45家经纪商等),会员企业可以向纽约证券交易所大厅派出场内经纪人(Floor Broker),2017年末,场内经纪人数量达205个。

(3)补充流动性提供商制度

为保持市场流动性,促进更多交易,纽约证券交易所在会员企业中选出为数不多的电子化交易量较大的会员作为补充流动性提供商(SLPs),这些交易商有义务以自营账户对其负责的证券提供双向报价,而且必须保证交易日内10%以上的时段,其报价为全国最优报价(NBB0)。

(四)美国债券市场

1.美国国债市场

按照期限不同,1年期以内的美国国债被称为国库券、期限在1年以上10年以下的被称为国库票据,10年以上的被称为政府公债;根据国债的特点,美国国债还有通货膨胀保值债券、浮动利率国库票据。

2.美国联邦机构债券市场

美国联邦机构债券实际上泛指两类机构发行的债券。一类是美国联邦政府机构发行或担保的债券,如美国全国按揭协会;另一类是经国会批准,为实现公共目标而成立的政府支持企业发行的债券,例如房利美、房地美。

3.美国市政债券市场

市政债券的还本付息来源于发行人的一般税收、特定税种收入、公共工程收入或者私营实体的偿付,也可以是这些多种来源的综合。一般分为三个类别。一是“普通责任债券”;二是“收益债券”;三是“通道收益债券”。

4.美国公司债券市场

美国公司债券种类繁多,分为公募发行债券和私募发行债券两种。美国证监会规定,向35人以内的特定投资者募集证券为私募债券,不受美国证监会限制,约有1/3左右的公司采用私募方式发行债券。

(五)美国衍生品市场

美国拥有目前全球最大的衍生品市场,芝加哥和纽约是衍生品交易最集中的地方。

(六)美国的金融市场监管

1929-1933年大危机以来,美国实行的是“双层多头”金融监管体制。“双层”,是指在联邦和州两个层级都有金融监管部门;“多头”,是指设立了多家监管机构,分别行使不同的监管职责。

1.联邦和州双层监管

美国国会、州和地方议会均拥有立法权。美国联邦一级的金融监管机构主要包括美国联邦储备系统(FED)、货币监理署(OCC)、联邦存款保险公司(FDIC)、全国信用社管理局(NCUA)、证券交易委员会(SEC)和商品期货交易委员会(CFTC);州一级的监管机构包括各州银行业监管机构、证券业监管机构和保险业监管机构。此外,美国还有跨部门的监管机制,主要是联邦金融机构检查委员会(FFIEC)和总统金融市场工作组(PWG)。

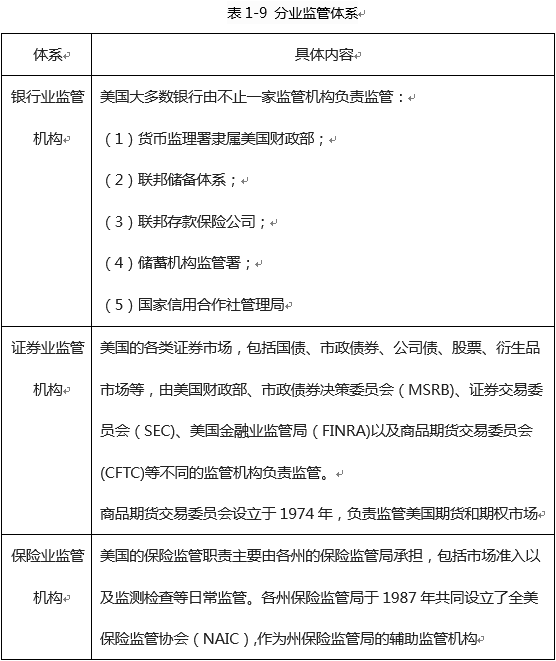

2.分业监管体系